Роль Банка России в организации системы страхования вкладов

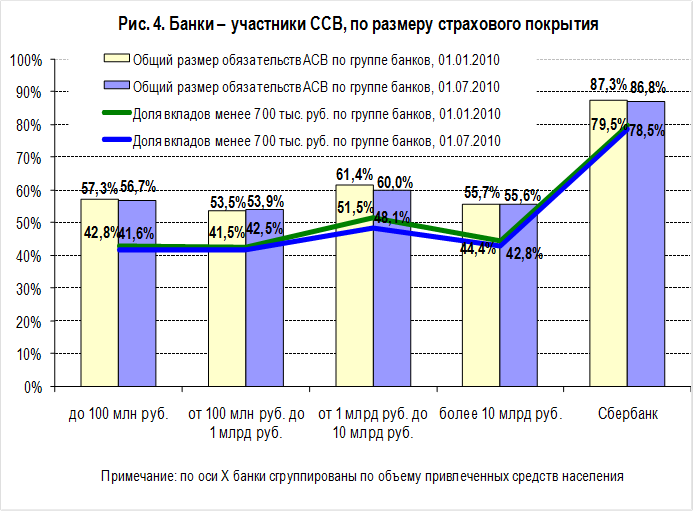

Структура вкладов и размер страховой ответственности заметно различаются по группам банков (структура на 1 июля 2010 г.). Сбербанк, занимающий 48,3% рынка вкладов, стоит «особняком». У него вклады до 700 тыс. руб. имеют наибольшее значение – 78,5% общего объема, что объясняется значительным количеством средних и малых вкладов в его пассивах.

В остальных крупных игроках розничного рынка – банках с объемом вкладов более 10 млрд. руб. – преобладают крупные вклады (доля данной группы на рынке вкладов без Сбербанка – 38,9%). В таких банках на вклады до 700 тыс. руб. приходится 42,8% суммы депозитов, что близко к минимальному уровню в сравнении с другими группами банков. У банков с объемами привлеченных средств населения от 1 до 10 млрд. руб. (данная группа занимает 11,0% рынка вкладов) наблюдается более высокая доля вкладов до 700 тыс. руб. Она составляет 48,1% суммы привеченных средств населения.

Доля страховой ответственности АСВ по отношению к вкладам в перечисленных группах на 1 июля 2010 г. оценивается следующим образом: 86,8% – в Сбербанке, 55,6% – в банках с объемом вкладов более 10 млрд. руб. и 60,0% – в банках с объемом вкладов от 1 до 10 млрд. руб. (см. Рисунок 4).

Рисунок 4.- Банки – участники ССВ, по размеру страхового покрытия[9]

В целом в I полугодии 2010 г. доли страховой ответственности АСВ незначительно уменьшились почти во всех группах банков. Так, произошло ее снижение в Сбербанке (с 87,3 до 86,8%) и в группе банков с вкладами от 1 млрд. руб. до 10 млрд. руб. (с 61,4 до 60,0%). Небольшой рост наблюдался только у банков с объемом вкладов от 100 млн. руб. до 1 млрд. руб. (с 53,5 до 53,9%). Это означает, что большая часть новых вкладов в этих банках открывалась в диапазоне, близком к максимальному размеру страхового покрытия – 700 тыс. руб.

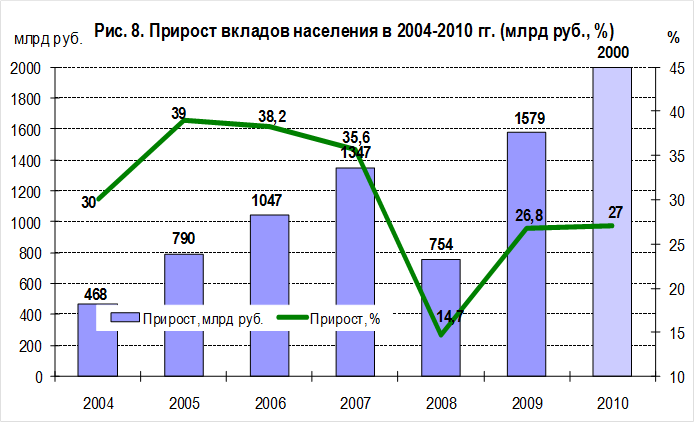

Динамика привлеченных средств физических лиц. В I полугодии 2010 г. объем вкладов населения в банках увеличился на 12,7% до 8 410,5 млрд руб. (в I полугодии 2009 г. – на 9,9%), тогда как согласно первоначальному прогнозу Агентства прирост вкладов за данный период мог составить 8–9%.

По мнению Агентства, значительный приток вкладов стал результатом изменения сберегательной активности населения, причем такие изменения оказались наиболее характерны для высокодоходных групп вкладчиков. Важными факторами роста объема депозитов стали желание части населения создать «подушку безопасности» на непредвиденные случаи, а также снижение популярности альтернативных вариантов инвестиций на фондовом рынке и рынке недвижимости. Кроме того, до второй половины 2008 г. существенную роль в массовом потреблении играли кредиты банков, абсолютные объемы прироста которых порой превышали прирост банковских вкладов. Однако после кризиса стремление к накоплению стало более характерным.

Дополнительными факторами роста вкладов в I полугодии 2010 г. стали капитализация высоких процентов по депозитам, достигшим своего максимума год назад, а также сохранение положительной доходности депозитов на фоне низкой инфляции. В результате стечения всех этих обстоятельств даже сильное снижение процентных ставок по депозитам с начала текущего года не помешало банковской системе показать очень высокие темпы прироста вкладов (см. Рисунок 5).

Рисунок 5.- Прирост вкладов населения в 2004-2010 гг. (млрд. руб./%)[10]

Согласно прогнозу Агентства, в 2010 г. средства населения в банковской системе могут увеличиться на 1 900–2 200 млрд. руб., что соответствует приросту совокупного размера вкладов в 25,5–29,5%. Объем депозитов физических лиц по итогам 2010 г. оценивается в 9 350–9 650 млрд. руб.

Данный прогноз предполагает сохранение стабильной макроэкономической ситуации и положительных тенденций на мировых финансовых и сырьевых рынках, умеренный рост доходов населения, постепенное укрепление курса рубля к корзине валют в течение года, а также сохранение положительной доходности депозитов. Поквартальная динамика вкладов в течение I полугодия 2010 г. представлена на рис. 6.

Главное на сайте

Фонды и фондовый рынок

По разнообразию финансовых инструментов и групп участников российский финансовый рынок вполне сопоставим с мировым.

Ипотечное кредитование

В настоящее время в России в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья посредствам создания условий для увеличения платежеспособного спроса населения на жилье, и увеличения объемов жилищного строительства.