Роль Банка России в организации системы страхования вкладов

- средств федерального бюджета;

- доходов от размещения и (или) инвестирования временно свободных денежных средств фонда;

- первоначального имущественного взноса Российской Федерации в имущество Агентства;

- других доходов, не запрещенных законодательством (cм. приложение 2).

«Денежных средств фонда обязательного страхования могут размещаться в ценные бумаги, если:

- ценные бумаги обращаются на рынке ценных бумаг или специально выпущены Правительством РФ для размещения денежных средств институциональных инвесторов - для государственных ценных бумаг РФ;

- ценные бумаги обращаются на организованном рынке и отвечают критериям, установленным уполномоченным федеральным органом исполнительной власти по согласованию с Федеральной службой по финансовым рынкам, - для государственных ценных бумаг субъектов Российской Федерации, облигаций российских эмитентов; акций российских эмитентов, созданных в форме акционерных обществ; ипотечных ценных бумаг»[6].

Финансовые инструменты, приобретаемые за счет свободных денежных средств фонда обязательного страхования вкладов, отражаются на балансе, на котором учитывается этот фонд (см. приложение 4).

2.2 Анализ тенденций системы страхования вкладов в условиях трансформации экономики России

Согласно данным Банка России в I полугодии 2010 г., курс рубля снизился на 3,4% относительно доллара США и укрепился относительно евро на 13,7%.

Согласно данным Федеральной службы государственной статистики России цены на потребительском рынке в I полугодии 2010 г. выросли на 4,4% (I полугодии 2009 г. прирост – на 7,4%). Номинальная среднемесячная начисленная заработная плата в I полугодии 2010 г. выросла до 20 110 руб., показав рост в реальном выражении 4,4% (в I полугодии 2009 г. – снижение на 2,4%). Реальные располагаемые денежные доходы населения в I полугодии 2010 г. по сравнению с I полугодием 2009 г., увеличились на 4,8% (в I полугодии 2009 г. – рост на 2,1%).

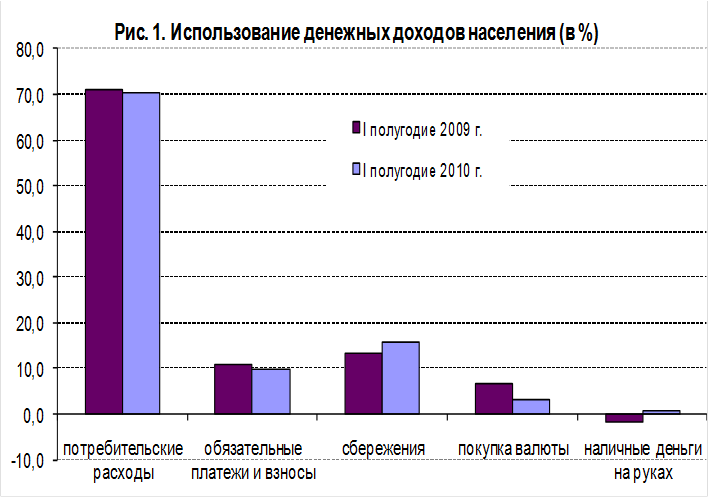

В соответствии с данными Росстата доля организованных сбережений в структуре использования доходов населения в I полугодии 2010 г. выросла до 15,8% против 13,3% в I полугодии 2009 г.

В свою очередь сократились расходы на покупку наличной иностранной валюты (с 6,5 до 3,2%), обязательные платежи и взносы (с 10,8 до 9,9%), а также расходы на потребление (с 71,1 до 70,3%) (см. Рисунок 2). Общая сумма банковских вкладов физических лиц на 1 января 2010 г. составила 19,1% ВВП, увеличившись за прошлый год на 4,8 п.п.

Рисунок 2.- Использование денежных потоков населения (в %)[7]

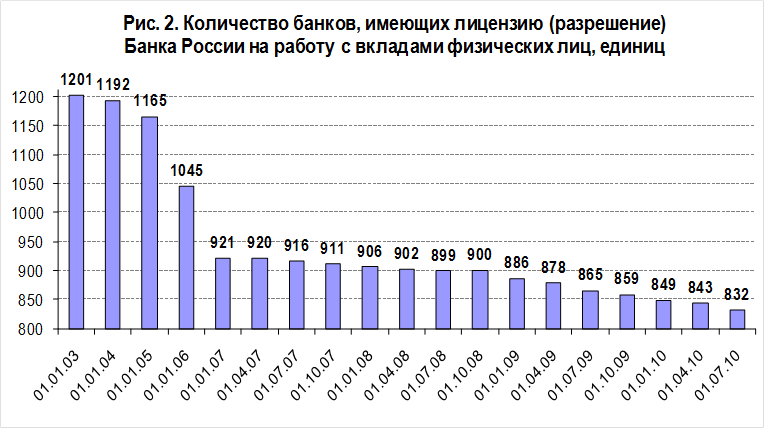

Участие банков в системе страхования вкладов (ССВ) и институциональные аспекты развития рынка вкладов: В I полугодии 2010 г. число банков, имеющих право на привлечение во вклады денежных средств физических лиц, снизилось на 17 до 832 кредитных организаций (см. Рисунок 3).

По состоянию на 1 июля 2010 г. в реестр банков – участников ССВ было включено 914 банков. Объем размещенных в них средств населения составил около 8,4 трлн. руб., увеличившись в I полугодии 2010 г. на 12,7%. В общем объеме вкладов населения в банках – участниках ССВ депозиты и счета, на которые распространяется действие закона о страховании вкладов, застрахованные вклады занимают свыше 99%.

Рисунок 3.- Количество банков, имеющих лицензию (разрешение) Банка России на работу с вкладами физических лиц, единиц[8]

Структура застрахованных вкладов в банках – участниках ССВ.

По состоянию на 1 июля 2010 г. 99,7% вкладов и счетов имели размер до 700 тыс. руб. (по оценкам Агентства по страхованию вкладов (АСВ), около 60–65% этих вкладов и счетов имеют остатки менее 100 руб.). На депозиты и счета до 700 тыс. руб. приходится 60,6% всей суммы застрахованных вкладов. Размер страховой ответственности АСВ (обязательств по выплате страховых возмещений) на 1 июля 2010 г. составил 71,1% всех застрахованных вкладов, а без учета Сбербанка – 56,4%. На 1 января 2010 г. страховая ответственность АСВ составляла 71,9% всех вкладов, без учета Сбербанка – 56,9%. Тем самым в I полугодии 2010 г. произошло небольшое снижение уровня страховой ответственности.

Главное на сайте

Фонды и фондовый рынок

По разнообразию финансовых инструментов и групп участников российский финансовый рынок вполне сопоставим с мировым.

Ипотечное кредитование

В настоящее время в России в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья посредствам создания условий для увеличения платежеспособного спроса населения на жилье, и увеличения объемов жилищного строительства.