Характеристика банковского обслуживания субъектов внешнеэкономической деятельности

Благодаря меньшей формальной строгости эта услуга связана с меньшими расходами и является гибче. Поскольку при документарном инкассо продавец к моменту отгрузки товара еще не может быть уверен в том что покупатель действительно сделает платеж, документарное инкассо подходит для осуществления платежей в таких случаях: продавец полностью доверяет покупателю и уверенный, что последний оплатит отгруженные товары и предоставлены услуги; политические, экономические и правовые условия в стране покупателя считаются стабильными; страна-получатель не имеет импортных ограничений (например, валютный контроль), или она предоставила все необходимы разрешения. Детальная информация Тротуарная плитка арбет воронеж на сайте.

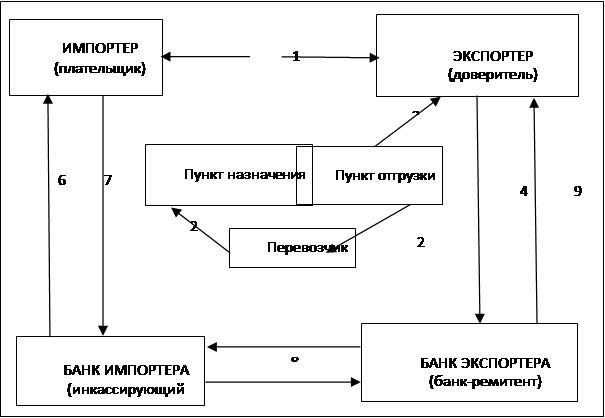

При инкассовой форме расчетов, как правило, принимают участие четыре стороны: экспортер (продавец, доверитель) - сторона, которая выставляет документы на инкассо; банк-ремитент - банк, которому доверитель поручает операцию относительно инкассирования; инкассирующий банк - может быть любой банк, который принимает участие в исполнении инкассового поручения, за исключением банка-ремитента (подает документы плательщику); импортер (покупатель, плательщик) - сторона, которая осуществляет платеж или акцепт за полученный товар.

Расчеты в форме инкассо осуществляются по схеме, которая показана на рис. 3.

Рис. 3. Расчеты по инкассо

В инкассовом поручении банк экспортера, как правило, дает инструкции относительно перевода средств, полученных от импортера. Получив инкассовое поручение и документы, банк страны импортера передает их покупателю (импортеру) для проверки с целью получения от него платежа (акцепта тратты). Документы выдаются плательщику только против платежа (акцепта тратты). При получении платежа от импортера инкассирующий банк перечисляет выручку банку-ремитенту по почте, телеграфом, каналами СВИФТ (в зависимости от инструкций). Получив перевод, банк-ремитент зачисляет выручку экспортеру.

Инкассовое поручение может иметь несколько видов инструкций относительно выдачи документов: а) плательщику против платежа; б) плательщику против акцепта; в) документы без оплаты; г) акцепт с вручением документов против платежа.

Вручение документов против платежа. Банк, который подает документы, может вручать их плательщику только против немедленной оплаты. «Немедленно» в международной практике значит «позже всего, когда придет товар». Если продавец (доверитель) не хочет долго ждать получения своих средств, он в инкассовом поручении должен требовать «платеж по первому предоставлению документов».

Вручение документов против акцепта. Банк, который подает документы, вручает их плательщику против акцепта тратты, которая подлежит оплате в течение 30 - 180 дней после предъявления тратты , которая подлежит платежу в обусловленный сторонами срок.

Документы без оплаты. Документы могут быть выданы без оплаты под письменное обязательство плательщика осуществить платеж в определенный срок. Это письменное обязательство подписывается покупателем и банком покупателя. Текст письма складывается, как правило, банком-ремитентом или продавцом, который выставляет инкассовое поручение.

Акцепт с вручением документов против платежа. Этот вид инструкций используется очень редко. В таких инкассовых поручениях продавец требует, чтобы трассат после предъявления документов акцептовал вексель.

Главное на сайте

Фонды и фондовый рынок

По разнообразию финансовых инструментов и групп участников российский финансовый рынок вполне сопоставим с мировым.

Ипотечное кредитование

В настоящее время в России в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья посредствам создания условий для увеличения платежеспособного спроса населения на жилье, и увеличения объемов жилищного строительства.