Применение методики стресс-тестирования как инструмента моделирования кризисных ситуаций

![]() (3.1)

(3.1)

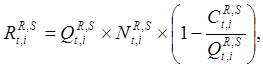

где Q - балансовая (номинальная) стоимость кредита, R - резерв, который создается (на определенную дату) на возможные потери по ссуде, он учитывает вероятность невозврата заемщиком основного долга и сокращает капитал банка.

Порядок оценки величины резервов по кредитам определяется Положением Банка России № 254-П, в котором корпоративные (неоднородные) кредиты в зависимости от оценки кредитного риска заемщика помещаются в одну из пяти категорий качества (таблица 3). Величина резерва с учетом обеспечения рассчитывается в соответствии с выражением:

(3.2)

(3.2)

где ![]() и

и ![]()

![]() - балансовая (номинальная) стоимость субпортфелей рублевых ( R ) и валютных ( S ) кредитов, находящихся в момент времени t в i-й категории качества (i == 1,2, .5 ) и соответствующая им норма резервирования. Величина

- балансовая (номинальная) стоимость субпортфелей рублевых ( R ) и валютных ( S ) кредитов, находящихся в момент времени t в i-й категории качества (i == 1,2, .5 ) и соответствующая им норма резервирования. Величина ![]()

![]() - обеспечение соответствующих субпортфелей кредитов. Отметим, что для валютных кредитов величины

- обеспечение соответствующих субпортфелей кредитов. Отметим, что для валютных кредитов величины ![]()

![]() и

и ![]() в формуле (3.2) выражаются в валютном эквиваленте.

в формуле (3.2) выражаются в валютном эквиваленте.

Считаем, что обеспечение рублевых и валютных кредитов предоставляется соответственно в рублях и валюте. Для простоты также считаем, что категория качества обеспечения всех кредитов равна 1.

Заметим, что на основе таблицы банк может ввести более детальное распределение кредитов по категориям (или рейтингам), которым будут соответствовать свои диапазоны (их число увеличится) норм резервирования по ссудам.

Таблица 3.1 – Распределение ссуд по категориям качества

|

Категория качества кредитов |

Наименование ссуд |

Норма резервирования, % от суммы основного долга |

|

I (высшая) |

Стандартные |

0 (Положением Банка России № 254-П) от 0 до 1 (модель транзитной стресс-матрицы) |

|

II |

Нестандартные |

от 1 до 20 |

|

III |

Сомнительные |

от 21 до 50 |

|

IV |

Проблемные |

от 51 до 100 |

|

V (низшая) |

Безнадежные |

100 |

В дальнейшем для большей конкретности будем рассматривать категории качества кредитов, соответствующие таблице, подразумевая при этом, что эти категории могут быть детализированы и преобразованы (указанным выше способом) в систему рейтингов банка. [27, с. 56] Далее рассмотрим, как изменяется стоимость кредитов в период кризиса. Здесь важно определить основные риски, воздействующие на кредиты. Это, прежде всего, кредитный риск, который в рамках этого подхода характеризуется следующими риск-факторами: категорией качества кредита i и соответствующей ей нормой резервирования![]() . Кроме того, валютные кредиты подвержены валютному риску. Для него риск-фактором служит валютный курс St который меняется с течением времени t.

. Кроме того, валютные кредиты подвержены валютному риску. Для него риск-фактором служит валютный курс St который меняется с течением времени t.

Главное на сайте

Фонды и фондовый рынок

По разнообразию финансовых инструментов и групп участников российский финансовый рынок вполне сопоставим с мировым.

Ипотечное кредитование

В настоящее время в России в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья посредствам создания условий для увеличения платежеспособного спроса населения на жилье, и увеличения объемов жилищного строительства.