Регулирование банковского сектора на макроуровне

Ужесточение денежно-кредитной политики предполагает изменение направления влияния официальных ставок Национального Банка на рыночные ставки по кредитам с целью осуществления перехода на использование уровня рыночной доходности вместо ранее использованного уровня ликвидности банковской системы. Примеры центральных банков развитых стран показывают, что данная операционная цель является более эффективной для регулирования финансового рынка.

Для усиления регулирующих свойств официальной ставки рефинансирования, Национальный Банк внедрил в практику периодический (ежеквартальный) пересмотр и установление официальной ставки рефинансирования.

Таблица 1 - Ставка рефинансирования (в %)

|

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 | ||||

|

1кв. |

2кв. |

3кв. |

4кв. |

7,5 |

7 |

7 |

1кв. |

3кв. |

9 |

11 |

|

12,5 |

12 |

11 |

9 |

7,5 |

8 | |||||

|

Примечание - составлено автором на основании данных Национального Банка Казахстана | ||||||||||

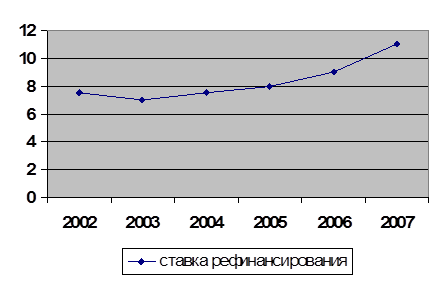

Рисунок 1 – Динамика изменения ставки рефинансирования

Примечание – составлено автором на основании данных Национального Банка Республики Казахстан

В Республики Казахстан только со второй половины 1995 года впервые ставка рефинансирования Национального Банка стала позитивной, то есть превышающей уровень инфляции, что позволило снизить инфляцию спроса. Выполнение требований МВФ по достижению положительной величины учетной ставки по централизованным кредитам Национального Банка и ставки рефинансирования стала носить постоянный характер.

Сведения о ставках рефинансирования и динамика ее изменения за последние пять лет оформлены в таблице 1 и изображены на рисунке 1.

Для усиления регулирующих свойств официальной ставки рефинансирования Правление Национального Банка планирует внедрить в практику периодический (ежеквартальный) пересмотр и установление официальной ставки рефинансирования. Опыт центральных банков развитых стран показывает целесообразность такой практики. Национальный Банк, периодически пересматривая официальную ставку рефинансирования в зависимости от общего состояния денежного рынка, спроса и предложения по займам, уровня инфляции и инфляционных ожиданий, тем самым дает финансовому рынку актуализированные ориентации по ожидаемым тенденциям в финансовой сфере [4, с.6].

Вторым важным инструментом по обеспечению равновесия денежного рынка, регулирования уровня ликвидности банков, снижению рисков неплатежей банками по их обязательствам, а так же защиты интересов вкладчиков и акционеров банков является норматив обязательных резервов. Обязательные резервы – это вклады коммерческих банков в центральном банке. Размер этих вкладов устанавливается законодательно в определенных границах (есть минимальная граница). Обязательные резервы дают возможность центральному банку регулировать объем денежной массы в обращении и кредитоспособность коммерческих банков.

Положительная сторона нормы обязательных резервов центрального банка заключается в том, что в государстве всегда есть централизованные ресурсы, есть источники для расширения кредитного рынка. Являясь одной из принудительных мер, норматив обязательных резервов позволяет мгновенно замораживать без прямого стоимостного воздействия факторы банковской ликвидности и в случае необходимости размораживать эту накопленную ликвидность.

Введение норм резервов – исторически одна из первых форм вмешательства государства в банковское дело. Твердые коэффициенты банковской задолженности применялись уже во второй половине прошлого века. Но как инструментарий денежно-кредитной политики система резервов начала применяться значительно позже. Впервые она была введена в США в 1913 г. (не случайно центральный банк США называется Федеральная резервная система). Ее развитие было связано с мировым экономическим кризисом 30-х гг. Наибольшее распространение она получила после второй мировой войны в Италии, Германии, Англии [5,с.102].

Главное на сайте

Фонды и фондовый рынок

По разнообразию финансовых инструментов и групп участников российский финансовый рынок вполне сопоставим с мировым.

Ипотечное кредитование

В настоящее время в России в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья посредствам создания условий для увеличения платежеспособного спроса населения на жилье, и увеличения объемов жилищного строительства.