Влияние системы страхования вкладов на инвестиционное поведение населения

Степень вовлеченности населения во взаимоотношениях-с банками напрямую зависит от уровня доходов и, соответственно, наличия свободных средств, а также от распространения и развития безналичных расчетов. Для оценки текущего инвестиционного поведения населения и его изменения под влиянием действия Федерального закона «О страховании вкладов физических лиц в банках Российской Федерации» Агентство по страхованию вкладов (АСВ) в феврале-марте 2010 года организовало проведение социологического опроса. Опрос проводился ОАО «Всероссийский центр изучения общественного мнения» (ВЦИОМ). Основные итоги исследования сформулированы совместно специалистами ВЦИОМ и АСВ, детализированный отчёт по количественному и качественному разделам исследования подготовлен специалистами АСВ.

Для рассмотрения перспектив дальнейшего развития системы страхования вкладов в нашей стране и разработки системы совершенствования системы страхования вкладов необходимо в первую очередь проанализировать уже имеющиеся итоги работы централизованной системы страхования банковских вкладов. Но этого недостаточно. Необходимо также учесть влияние уже сложившейся системы страхования вкладов на инвестиционное поведение населения нашей страны.

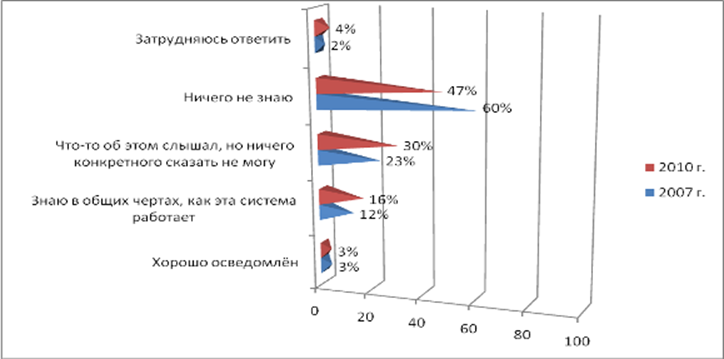

Из имеющихся результатов анализа можно сделать определенные выводы. Прежде всего, становится очевидным, что информированность населения о системе страхования вкладов неуклонно растет. [16]

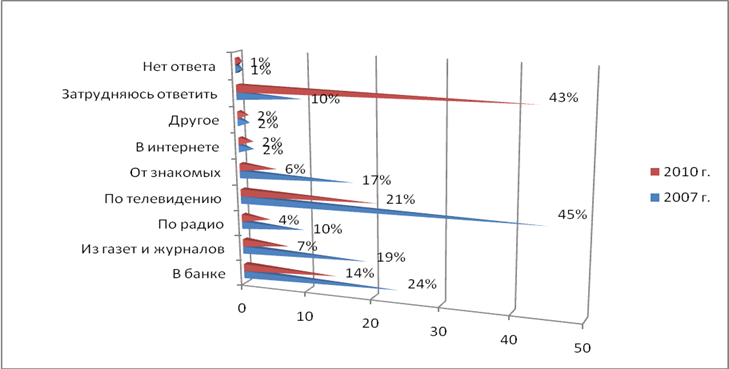

Одним из ключевых моментов в рассмотрении системы страхования вкладов. Показатели информированности растут опережающими темпами по отношению к числу вкладчиков, создавая необходимый «ресурс доверия» к депозитным продуктам (Рисунок 17, 18)

Рисунок 17. - Результат опроса респондентов об их осведомленности о существовании системы страхования вкладов[17]

Рисунок 18. - Источники информирования о системе страхования вкладов[18]

Тем не менее, согласно опросам, проведенным Агентством (АСВ) в 2010 году, на 79% вкладчиков система страхования вкладов никак не повлияла на их финансовое поведение (в 2007 – 55%). Тем не менее, нужно отметить, что влияние системы страхования вкладов проявилось в отказе вкладчиков изымать деньги из банков в кризис (3% россиян или 12% «сознательных вкладчиков»).[19]

Конкретные инвестиционные предпочтениях россиян в 2009 году выглядели следующим образом:

1) банк, находящийся под контролем государства (36%);

2) недвижимость (24%);

3) наличные рубли (16%).

В сравнении с 2008 годом, можно констатировать сохранение инвестиционных приоритетов граждан с некоторым изменением их соспоставимости относительно друг друга -снижение привлекательности недвижимости и наличных рублей и увеличение привлекательности вкладов в госбанках.

Стоит отметить, что хранение сбережений в наличных рублях является для респондентов более предпочтительным вариантом, нежели сбережения в наличной иностранной валюте (16 против 14%). [20]

Таким образом, можно констатировать перелом заметной тенденции последних лет – прекратился «дрейф» инвестиционно-сберегательного поведения россиян (особенно молодёжи) в сторону инфантильного потребительства.

Это позволяет надеяться как минимум на сохранение в дальнейшем темпов роста банковских депозитов на прежнем уровне (15%) при соблюдении ряда условий: 1) стабильности национальной валюты; 2) соответствии реального уровня инфляции прогнозным показателям [21]; 3) торможении темпов снижения доходов населения.

Важно учитывать влияние мирового экономического кризиса на инвестиционные предпочтения граждан РФ и на перспективы их развития. Если принять условной точкой отсчета возникновения кризисных явлений в российской экономике 1 сентября 2008 г., то проведенные АСВ исследования указывают на некую стабильность в поведении вкладчиков. При этом респонденты старше 60 лет демонстрируют наиболее устойчивое инвестиционно поведение — в этой возрастной группе минимальна доля тех, кто забрал деньги из банка (0%) и тех, кто собирается досрочно закрыть депозит (2%). [22]

Главное на сайте

Фонды и фондовый рынок

По разнообразию финансовых инструментов и групп участников российский финансовый рынок вполне сопоставим с мировым.

Ипотечное кредитование

В настоящее время в России в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья посредствам создания условий для увеличения платежеспособного спроса населения на жилье, и увеличения объемов жилищного строительства.