Структура и количественные характеристики золотовалютных резервов Банка России

В рассматриваемый период на международном валютном рынке Банка России проводились конверсионные сделки в долларом США, евро, фунтом стерлингов и японской иеной. В связи со значительными объемами операций с долларом США на внутреннем валютном рынке и изменением величины и структуры обязательств Банка России в иностранных валютах основной объем сделок приходится на покупку/продажу других резервных валют против доллара США для приведения их долей в величине чистых валютных активов в соответствие с нормативным показателем.

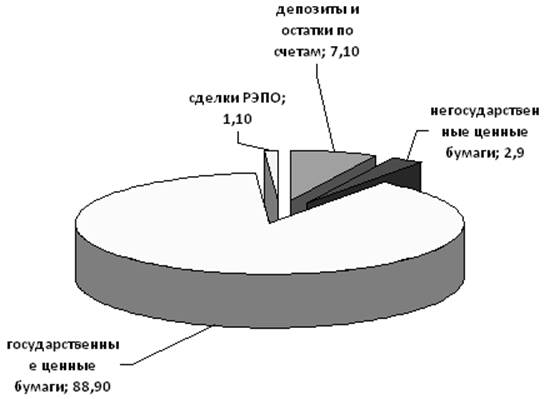

Структура валютных активов по видам инструментов. По состоянию на 30.06.2010г. валютные резервы Банка России были инвестированы в следующие классы инструментов: депозиты и остатки на корреспондентских счетах-7,1%, сделки РЭПО-1,1%, ценные бумаги иностранных эмитентов и еврооблигации – 91,8%. ( рис.4)

Рис. 4 Распределение резервных валютных активов Банка России по видам инструментов с июля 2009 по июнь 2010 года

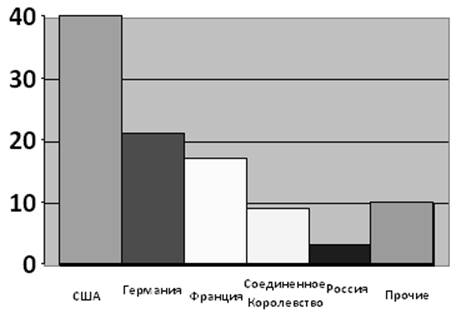

Географическое распределение валютных активов Банка России по состоянию на 30.06.2010 представлено на рисунке 4. На США приходится 40% активов, Германию-21%, францию-17%, соединенное Королевство – 9%, на остальные страны – 13%

Рис.5 Географическое распределение активов Банка России в резервных валютах с июля 2009 по июнь 2010 года

Распределение построено по признаку местонахождения головных контор банковских групп - контрагентов Банка России по операциям денежного рынка и элементов ценных бумаг, входящих в состав портфелей валютных активов Банка России.

Распределение валютных активов степени кредитного риска.

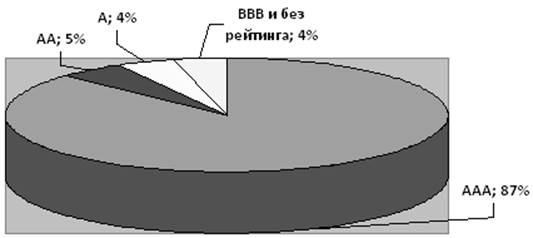

Кредитный риск ограничивался лимитами, установленными для контрагентов Банка России, а также требованиями, предъявляемыми к кредитному качеству эмитентов ценных бумаг, входящих в состав резервных валютных активов Банка России. Минимально допустимый рейтинг долгосрочной кредитоспособности контрагентов и должников Банка России по операциям с резервными валютными активами Банка России установлен на уровне "А" по классификации рейтинговых агентств Fitch Ratings и Standart& Poors. Минимальный рейтинг выпусков долговых ценных бумаг установлен на уровне "АА".

Состав портфелей валютных активов Банка России в зависимости от их кредитного рейтинга представлен на рисунке 4. По состоянию на 30.06.2010г. активы с рейтингом "ААА" составляли 87% всех валютных активов, в рейтингом "АА" - 5%, с рейтингом "А" - 4%, в рейтингом "ВВВ" - 3%.(рис.5) Доля депозитов в Банке международных расчетов и денежных средств, размещенных по сделкам обратного РЕПО с контрагентами без кредитных рейтингов составила 1%. Распределение по уровню кредитного риска построено на основе информации рейтинговых агентств Fitch Ratings и Standart& Poor о рейтингах долгосрочной кредитоспособности контрагентов Банка России и представлено по основным рейтинговым категориям – "ААА", "АА", "А", "ВВВ" бездетализации рейтинговой шкалы внутри каждой категории. Если рейтинги контрагента или эмитента по классификации указанных агентств различались, во внимание принимался наиболее низкий рейтинг

Рис 6- Распределение резервных активов Банка России по кредитному рейтингу с июля 2009 по июнь 2010 года

Темпы роста золотовалютных резервов России позволяют предположить, что уже в ближайшее время встанет вопрос о снижении затрат на их формирование, рациональном и эффективном использовании, в том числе с помощью соответствующей функциональной экономической системы.

В этой связи одним из направлений решения проблемы концентрации большого объема валютных активов может стать выделение специальных инвестиционных фондов, придерживающихся рыночных стратегий, направленных, прежде всего на стимулирование экономического роста и диверсификацию экономики.

Средства этих фондов могут использоваться на стимулирование экономического роста и на цели укрепления позиций России на международной арене. В частности, на финансирование реализации Концепции участия России в содействии международному развитию и др.

Главное на сайте

Фонды и фондовый рынок

По разнообразию финансовых инструментов и групп участников российский финансовый рынок вполне сопоставим с мировым.

Ипотечное кредитование

В настоящее время в России в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья посредствам создания условий для увеличения платежеспособного спроса населения на жилье, и увеличения объемов жилищного строительства.