Понятие ликвидности и факторы, ее определяющие

Денежный рынок — это рынок, на котором обращаются денежные средства сроком до одного года, в частности, это могут быть кредиты сроком до одного года, ценные бумаги со сроком погашения до одного года.

4. Возможность поддержки со стороны государства. Этот фактор проявляется через проводимую денежно-кредитную политику правительства и центрального банка, например, возможность получения государственных кредитов из ресурсов центрального банка.

5. Совершенство законодательства (если в законе есть указание на то, что каждый коммерческий банк должен иметь денежные средства в центральном банке, это обеспечит хотя бы минимальную ликвидность);

6. Надежность клиентов и партнеров банка. С одной стороны, уменьшение счетов до востребования в пользу срочных приводит к повышению ликвидности, так как у банка появляется большая уверенность, что в определенный период времени выплат по обязательствам не будет. С другой стороны, надежность банков-партнеров приводит к тому, что они в любой момент могут помочь с денежными средствами при помощи предоставления межбанковского кредита.

Внутренние факторы напрямую связаны с его деятельностью, поэтому, изменяя внутреннюю или внешнюю политику банка, можно ограничить воздействие факторов, которые вызывают отрицательные колебания в ликвидности. Так, создание филиалов, децентрализация полномочий и целей (инструменты внутренней политики банка) приводит к повышению ликвидности и соответственно платежеспособности банка, так как каждый филиал имеет собственные средства, занимается определенными операциями, что может служить дополнительным источником средств для головного банка. В то же время специализация и разнообразие банковских услуг (как элементы внешней политики) повышает ликвидность.

Привлечение средств за счет выпуска собственных ценных бумаг, а не путем привлечения денежных средств во вклады приводит к меньшему или равному нулю риску преждевременного требования денежных средств у банка, а, следовательно, при разумной политике банка уменьшает риск неоплаты требований.

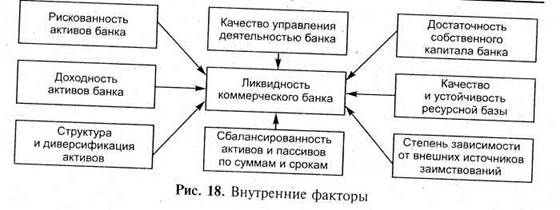

К внутренним факторам относятся (рис. 18):

1. Качество управления деятельностью банка. Профессионализм и уровень квалификации руководителей и работников банка оказывает воздействие на состояние ликвидности коммерческого банка. Руководство банка отдает предпочтение уровню ликвидности и обеспечивает принятие решений, которые касаются управления ликвидностью. Значительное воздействие на качество функционирования банка оказывает также и квалификация персонала банка. Данный фактор является ключевым в обеспечении ликвидности банка;

2. Достаточность собственного капитала банка. Значительная величина капитальной базы банка положительно сказывается на уровне

Рис. 18. Внутренние факторы

его ликвидности, поскольку собственный капитал, выполняет роль амортизатора в случае возникновения непредвиденных обстоятельств, которые повлекут изъятие средств и как следствие вызовут кризис ликвидности или платежеспособности. Обеспеченность собственным капиталом в большей степени связана с платежностью банка, т. е. банк, имея собственные средства, может рисковать и может проигрывать собственный капитал, и тем не менее его репутация не падает, так как он потеряет собственные средства, а не средства вкладчиков. Поэтому банки стремятся увеличивать свой капитал. Минимально допустимая величина регулируется законодательно (Инструкция ЦБ РФ от 16 января 2004 г. № 110-и «Об обязательных нормативах банков», Базельское соглашение в западных странах) ;

Главное на сайте

Фонды и фондовый рынок

По разнообразию финансовых инструментов и групп участников российский финансовый рынок вполне сопоставим с мировым.

Ипотечное кредитование

В настоящее время в России в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья посредствам создания условий для увеличения платежеспособного спроса населения на жилье, и увеличения объемов жилищного строительства.