Анализ кредитоспособности ссудозаемщика

- уровень делового риска;

- длительность и размер просроченной задолженности различным коммерческим банкам;

- состояние дебиторской и кредиторской задолженности и их соотношение;

-оценка менеджмента и др.

В практике российских коммерческих банков основные и дополнительные показатели используются в самых различных комбинациях, причем состав основных показателей, как правило, остается неизменным длительный период, в то время как состав дополнительных показателей подвержен более частому их изменению.

Поскольку основные и дополнительные показатели в отдельные периоды для конкретного банка имеют разную значимость, то анализ кредитоспособности предполагает использование метода рейтинговой (балльной) оценки. Применение этого метода позволяет охарактеризовать финансовое состояние заемщика с помощью синтезированного показателя – рейтинга, выраженного в баллах, а также определить границы интервала колебания этого показателя, при которых возможна выдача ссуды. Класс заемщика устанавливается по сокращенному кругу финансовых коэффициентов, так как многие показатели дублируют друг друга.

Каждый коммерческий банк использует свою, в определенной степени оригинальную методику, способствующую адекватной оценке потенциальных заемщиков. Система рейтинга утверждается кредитным комитетом на основе выбранной банком стратегии развития, причем каждому показателю присваивается индивидуальный рейтинг с учетом отраслевой принадлежности клиента и других специфических особенностей его деятельности.

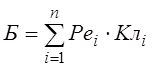

Например, для предприятий торговли большое значение имеют показатели оборачиваемости и финансовой независимости. Для предприятий промышленности первостепенное значение имеет коэффициент быстрой ликвидности. Сумма рейтинговых коэффициентов по каждой отрасли равна 100. Сумма баллов по рейтингу представляет собой сумму произведений рейтинга каждого показателя на класс его кредитоспособности, который определяется путем сравнения фактического значения показателя с утвержденным нормативом. Сумма баллов по рейтингу рассчитывается по следующей формуле:

,

,

кредитоспособность ссудозаемщик банк капитал

где Б – сумма баллов по рейтингу;

Реi – рейтинг i- го показателя;

Клi- классность i- го показателя;

n – количество показателей;

i - показатель.

По результатам рейтинговой оценки определяется класс кредитоспособности клиента.

Таким образом, можно выделить общие параметры, оказывающие наибольшее влияние на принятие решения о выдаче кредита коммерческими банками России:

- финансовое состояние и обороты по счету предприятия-заемщика;

- предлагаемое им обеспечение возвратности кредита;

- наличие кредитной истории.

Главное на сайте

Фонды и фондовый рынок

По разнообразию финансовых инструментов и групп участников российский финансовый рынок вполне сопоставим с мировым.

Ипотечное кредитование

В настоящее время в России в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья посредствам создания условий для увеличения платежеспособного спроса населения на жилье, и увеличения объемов жилищного строительства.